税金の控除というと一定金額を差し引いて税負担を軽減させるということですよね?相続税にも基礎控除がありますが、これが2015の法改正で40%も引き下げられました。

例えば、8,000万円だった基礎控除額が4,800万円になったら、今まで税金を払わなくてよかった4,801万円~8,000万円を相続する人に税金がかかるということです。8,000万円を妻と子供2人の3人で相続した場合の相続税の総額は約350万円です。

この相続税の税負担を軽くする方法が「非課税になる特例」です。土地や建物、有価証券も課税対象です。意外と相続財産が高額になるかもしれません。節税のポイントについて分かりやすく解説いたします。

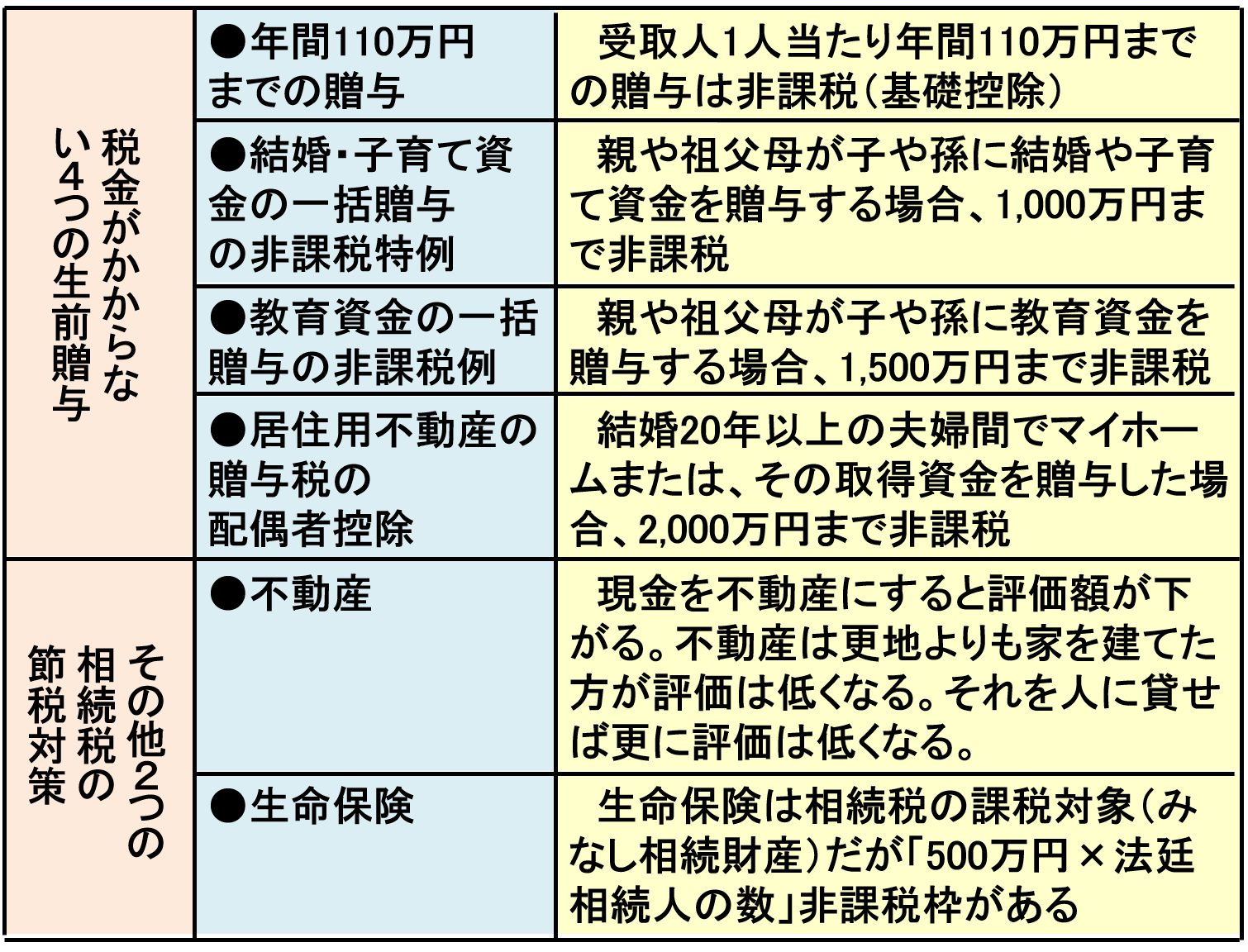

税金がかからない4つの生前贈与

財産を生前に贈与すれば、相続する時の財産を事前に減らすことができますが、通常、贈与時には贈与税がかかります。この贈与税がかからないで、相続財産を減らすことができる生前贈与の特例が4つあります。

年間110万円までの贈与

受取人1人当たり年間110万円までの贈与には贈与税はかかりません(基礎控除)。ただし、毎年決まった月に110万円を口座に入金するなどの贈与(定期贈与)は、最初に総額を約束していたとみなされて、贈与税の課税対象になることがあるので注意が必要です。

また、贈与した人が亡くなった場合、その時から遡って3年以内に贈与を受けたものについては、相続税の課税対象になります。

2024年の1月1日以後に受けた贈与については、この贈与した人が亡くなった時から遡って「3年以内」が毎年1年間づつ延長されて、相続開始日で言うと2032年の1月1日からは「7年以内」になります。延長した4年間については、事務負担を軽減する観点から贈与のうち総額100万円までは相続財産に加算されません。

結婚・子育て資金の一括贈与の非課税特例

親や祖父母が、子供や孫に結婚や子育て資金を贈与する場合は1,000万円まで非課税になります。

〈主な適用条件〉

●子供や孫は18歳以上50歳未満で、合計所得金額が1,000万円以下。

●贈与財産は、信託銀行などに一括で預け入れる。

●令和7年3月までの特例。

●結婚に関する金額は300万円が限度。

●贈与を受けた人は払い戻しごとに領収書などを金融機関に提出する。

●受贈者が50歳に達した場合など、残額について贈与税の申告を行う。

教育資金の一括贈与の非課税特例

親や祖父母が、子供や孫に教育資金を贈与する場合は1,500万円まで非課税になります。

〈主な適用条件〉

●子供や孫は原則30歳未満(30歳時点で在学中など最長40歳まで延長可)で、合計所得金額が1,000万円以下。

●贈与財産は、信託銀行などに一括で預け入れる。

●令和8年3月までの特例。

●贈与を受けた人は払い戻しごとに領収書などを金融機関に提出する。

●受贈者が50歳に達した場合など、残額について贈与税の申告を行う。

居住用不動産の贈与税の配偶者控除

結婚20年以上の夫婦間で、マイホームまたは、その取得資金を贈与した場合は2,000万円まで非課税になります。

〈主な適用条件〉

●結婚期間が20年以上である。

●居住用不動産または居住用不動産の取得資金の贈与である(土地だけの贈与も可)。

●その不動産に翌年3月15日までに入居し、引き続き居住する。

●同じ配偶者との間で過去にこの特例を受けていない。

●贈与の翌年に贈与税の申告を行う。

その他2つの相続税の節税対策

贈与の特例以外にも相続税の節税ができる方法があります。不動産を活用して財産の評価額を下げる方法と生命保険を活用して非課税となる財産を増やす方法です。

不動産

通常、現金を不動産にすると評価額が下がります。そして、不動産は更地よりも家を建てた方が評価は低くなります。それを人に貸せば、更に評価は低くなります。

しかし、不動産を所有すると管理やメンテナンス、固定資産税などの費用が発生します。また、いざという時に現金化に時間がかかりますので、注意が必要です。

生命保険

生命保険は相続税の課税対象(みなし相続財産)ですが、「500万円×法廷相続人の数」という相続税の非課税枠があるので、相続税の軽減に役立ちます。

また、生命保険は現金ですので、不動産などの現金化しづらい財産の替わりに大償分割(ある相続人が相続財産を取得して他の相続人には見合った財産を渡す)の資金にしたり、納税資金として活用することができます。

二次相続に注意

二次相続とは、一次相続で相続人となった配偶者が亡くなった時に発生する相続のことを指します。

例えば、両親と子供2人の4人家族の場合、父がはじめに亡くなり、配偶者の母と子供達に遺産が相続されるのが一次相続、続いて母が亡くなり子供達だけに遺産相続されるのが二次相続です。

二次相続では、既に配偶者が亡くなっている分、基礎控除される金額が減り、相続税は大きくなるのが一般的です。

二次相続対策としては、一次相続の時に配偶者の相続財産を少なくしておくことが効果的ですが、もちろん、配偶者の生活に対する十分な配慮が必要です。一次相続の時に二次相続のことも考慮しておくことが重要です。

まとめ

相続で損をしないためには準備が必要です。ご両親やご兄弟、お子様と相談して、上手に乗り切れるといいですね。

以上、「知らないと損する相続の話」でした。

コメント