「老後破綻」とか「下流老人」とか、いやな言葉ですよね?2020年の統計では、破綻する人の4人に1人以上が65歳以上です。そして、その数は年々増えています。そんなことにならないためには、どうしたらいいのか?老後の暮らしのダウンサイジングについて分かりやすく解説します。

高額所得者の老後破綻

老後の生活で注意しなければならないのは、お金の収支のバランスです。収支のバランスが良ければ老後破綻は起きにくいですが、バランスが悪ければ、老後破綻する可能性が高くなります。意外なことに現役の時に高額所得者だった人が老後破綻を起こしやすいという話があります。

現役時代に年収が1,000万円万円あった人が毎月50万円の支出で生活していたとします。定年後は年金だけの場合、収入が大きく減ります。仮に年金が300万円だったとすると毎月25万円です。現役の時と同じ生活をしていたら毎月25万円の赤字です。

単純計算ですが、貯金が2,000万円あっても7年弱しかもたない計算になります。65歳からだと72歳になる前に老後資金が無くなってしまいます。

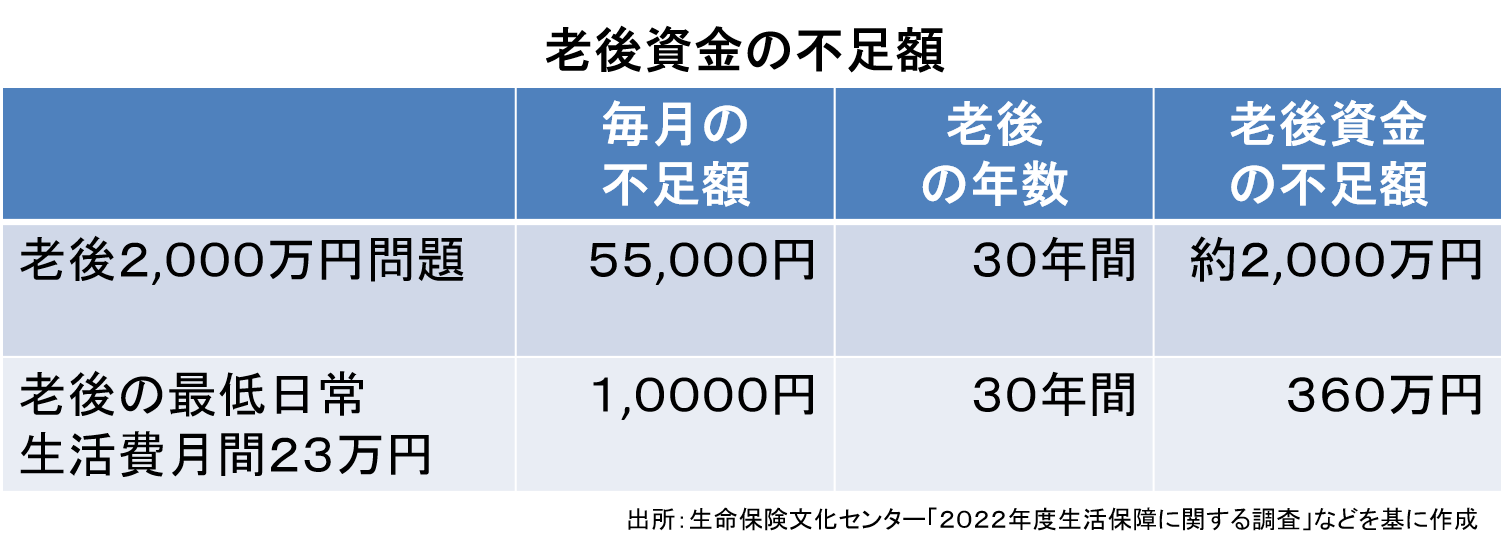

生命保険文化センターの「2022年度生活保障に関する調査」によると「老後の最低日常生活費」は夫婦2人で月間23万円です。夫婦の平均年金額は月約22万円(2022年の総務省統計局の調査)です。

老後資金として2,000万円の貯蓄が必要だという報告で一時期問題になりました。あくまでも平均ではありますが、食べていくだけなら、そんなに貯金はいらないとも言えます。2,000万円問題は夫婦2人で30年間でしたので、毎月1万円の赤字ですから年間で12万円、30年間で360万円の貯蓄で足りることになります。

効果的な固定費の削減

老後資金の寿命を延ばすには収支のバランスを改善することが重要です。支出を抑えて暮らしのサイズを小さくするダウンサイジングが老後には必須です。

ダウンサイジングの肝は固定費の削減です。固定費は、いったん削ってしまえば放っておいても持続的に長期間の節約ができるので効果が大きいです。

生命保険の見直し

生命保険センターの2018年の調査によると、世帯当たりの生命保険の払込保険料の月間平均額は約32,000円です。これを30年間払い続けると1,152万円です。日本人は保険好きと言われますが頷けます。

生命保険は人生の節目毎に見直すと節約できるのですが、できていない人が多いです。子供に将来かかるお金は生まれた時が最大です。子供が成長するにつれて死亡保障を小さくして保険料を抑えることで節約できます。また、特約がたくさん付いた生命保険も見かけますが本当に必要なもの以外は解約しましょう。

医療保険については遅くとも40歳位までに60歳払い済みで加入したいです。そうすれば、収入のある内に保険料の払い込みを終わらせて、60歳以降は死ぬまで保険料の出費なく保証が続きます。

マイホーム

長く続いた低金利の時代も終わるかもしれないと言われていますが、今の住宅ローンの金利次第ではローンの借り換えをすることで返済額を減らすことができるかもしれません。ネットで簡単にシュミレートできるので試算してみる価値はあります。

子供の独立を期に小さな家に住み替えるという手もあるかもしれません。正に家のダウンサイジングです。しかし、これは手数料も込みでマイホームの売却価格が新しい家の購入価格を上回ることが前提です。

携帯電話

携帯電話は大手キャリアでの20GBまでの契約だと2人で月間15,000円前後の支払いになります。格安スマホに変更すると半額以下にできるでしょう。

私は家族4人で1年以上前にソフトバンクから楽天モバイルに変更しました。月間で25,000円程度の節約になりました。楽天モバイルについては世間で言われている程の不便さはありません。

車

駐車場代、ガソリン代、自動車保険料、車検費用、税金など車の維持費も大きな金額になります。あまり乗らないのであれば、車は持たずにカーシェアリングなどを利用することで大きな節約になります。

まとめ

固定費を見直してダウンサイジングできれば、老後資金の心配も少し和らぐのではないでしょうか?

以上、「老後の暮らしはダウンサイジングが重要」のお話でした。

コメント